なぜ今海外投資が必要?~チャンスの女神の前髪を掴め!~

現在海外で駐在員として働いており、資産運用や外貨運用をしていない方がいるとすれば非常にもったいないです。

海外に居住している方は、資金を増やす絶好のボーナスタイムの中にいます。このチャンスを活かさない手はありません。

それではなぜ海外投資が必要なのか、また海外生活中はチャンスが多いのかを解説します。

Contents

時代背景~下がる賃金、上がる社会保険~

日本の賃金は他国に比べて上がっていません。

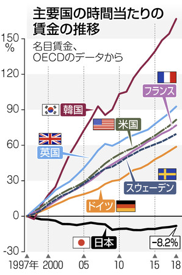

こちらの図を見てください。これは主要国の時間当たりの賃金の推移をまとめた図です。日本は1997年を起点に、-8.2%の減少となっています。比べて他国は右肩上がりで賃金が増加しており、日本とは対照的な結果になりました。

日本においては、給与の上昇に伴い税金や社会保険料も増額します。

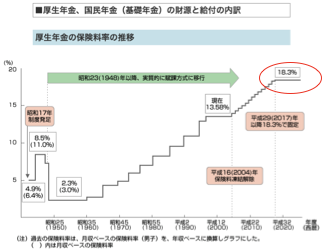

こちらの図を見ると社会保険料は増加傾向にあり、平成29年以降は給与の18.3%(労使折半)が社会保険料として徴収されています。いくら企業が給与の増額を行っても、国から徴収される税金なども増えているので、日本は稼いでも手元に残るお金が増えにくい構造といえるでしょう。

普通にサラリーマンをしていると、引かれるものはしっかり徴収されます。そして収入を増やすのは難しいです。このような時代背景にあると認識してください。

時代背景~大手企業の副業公認~

新型コロナウイルスが流行し、世の中が変わりました。その中のひとつが大手企業が副業を認めたことです。

大手企業は昔は副業を認めませんでした。しかし政府が副業を推進するようになり、大手企業も倣うようになってきたのです。

日本の航空業界大手のANAが、トヨタに社員出向の受け入れ要請をしたニュースが話題になりました。2008年前後のリーマンショック後、仕事がないときに『ワークシェアリング』という、響き良い言葉が流行し『少ない仕事を分け合って、雇用を守ろう』というコンセプトの重要性が確認されました。コロナショックにおいては、もう少し進化し、ワークシェアリングを異業種間でも可能にできるような世の中になりつつあります。

またヤフーなどの企業では副業で働いてくれる人材をゴリゴリ募集しており、柔軟な働き方ができる企業においては、優秀な人材を副業で働いてもらえるので、メリットになります。

働き方が大きく変わりつつあるこの時代、自分がどう働くのかを改めて見直す必要があるのではないでしょうか。

海外在住中は資産運用を行う最適のタイミング

何度も繰り返しますが、海外駐在や海外居住は人生のボーナスタイムです。チャンスを活かしましょう。

海外居住中には

・海外の優良な投資商品や保険商品、貯蓄商品などの金融商品の購入

・海外の銀行口座や貯蓄口座の開設

などなど、海外ステータスだからこそ可能ことも多いです。

日本に帰国するとさまざまな制限があるので、上記のことすら、とても難しくなります。というかほぼ無理ですね。資産を増やす絶好のタイミングなので、チャレンジしてはいかがでしょうか。

金融商品のリスクリターン早見表

出典:110(ONE-TEN)

とはいえ、「じゃあ海外の金融商品とか投資とか、、、何でもいいんですか??」と聞かれると、そうではありません。

海外居住中に金融商品を選んだ方がいいのは間違いありませんが、選び方を間違えてしまうと思わぬ損失を被る可能性がありますので『注意!』してください。

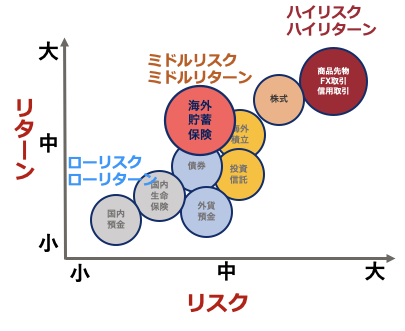

上記の図は金融商品のリスクとリターンをまとめた早見表です。表の上にいくほどリターンが高く、右にいくほどリスクが高くなります。

周りのニュースや、友人知人からの儲かりました報告に焦る気持ち、はやる気持ちも理解できますが、まずはあなた自身の立ち位置を理解し、『ローリスク・ローリターン』の商品から徐々にリスクやリターンをとりにいく、幅を拡げていくやり方がおすすめです。

ところで、、、あなたは現在、しっかりとお金を貯められる環境にいますか?年収が増えれば増えるほど、支出も増える傾向があります。駐在員のように年収が高いと、お金を使う何かをする際、金額の高いものやステータスにこだわったものを選びがちなので、お金が貯まりづらい人もいるようです。

まずは自分の身の丈に合った生活をしつつ、給与の貯蓄のバランス【収入ー支出=貯蓄】を改め、【収入ー貯蓄=支出】となる家計の整理、そして、理解しやすい「ミドルリスク・ミドルリターン」などの金融商品などの運用を組みわせて初めていきましょう。

弊社の提案の中心は、『ミドルリスク・ミドルリターン』の商品であることが多いです。

今回、金融商品の「リスク・リターン表」を簡易的にも図示しておりますが、世の中にはやましい商品も多数出回っています。ついつい魅力的な投資商品が目の前に現れたときも、感情のまま決定することなく『投資して大丈夫か?』『自分のリスクとリターンの許容範囲内におさまっているか?』などを見極めたうえで選びましょうね。選び方に迷ったら、ぜひ弊社に相談してください。

海外の資産運用で重視すべき点は

・安定して運用できるのか

・元本が確保できるのか

・運用通貨は何なのか

・債券の安定と株式のリターンのバランスが良いか

・通貨分散が可能であるか

などです。

海外で安心して資産運用できる環境づくりをしておくことが大事ですので、意識しておいてください。

日本の保険と海外の保険の大きな違い(貯蓄型)

では、海外で一般的に選択することが出来る、一括払い、一括受け取りの貯蓄プランを運用した場合、日本と海外ではどのような違いがあるのか見ていきましょう。今回は香港を例にしています。

共通の条件は

・35歳男性

・500万円を預けて、65歳で解約する

です。

[日本の貯蓄型の場合]

・解約返戻金:約549万円

・解約返戻率:109.8%

・増えた金額:49万円

[香港の貯蓄型の場合]

・解約返戻金:約1,500万円

・解約返戻率:300%

・増えた金額:1,000万円

香港の貯蓄型保険の場合は30年間運用すると、元本が3倍に増えました。一方、日本の貯蓄型保険の場合は元本に対しての増加率は約10%弱です。同じ年数の運用でも国によっては、非常に大きな差が開くことがわかります。

それでは海外の貯蓄型保険の事例を深掘りしていきます。運用をはじめる年齢を35歳、45歳、55歳と10歳ごとに遅らせた場合はどうなるでしょうか。運用は65歳で終了と仮定します。

共通の条件は

・500万円を預けて、65歳で解約する

・通貨は米ドル

・為替は1ドル=100円

としました。

結果は以下の通りです。

[35歳での貯蓄型の場合]

・解約返戻金:149,270ドル

→運用期間30年で約100,000ドルの増加

[45歳での貯蓄型の場合]

・解約返戻金:99,317ドル

→運用期間20年で約50,000ドルの増加

[55歳での貯蓄型の場合]

・解約返戻金:67,000ドル

→運用期間10年で約17,000ドルの増加

このように海外の貯蓄型プランではいつからはじめても遅いということはないです。自分の資金繰りに合わせた運用をすれば良いでしょう。

ですが、上記の結果からも分かるように、早めにスタートすることも重要です。

日本の保険と海外の保険の大きな違い(個人年金)

日本の年金については国会で度々議論されているように、今後は大きく変わる(条件悪化)かもしれません。そこで将来の備えとして、年金プランとしてのお金の使い方も視野に入れてみてはいかがでしょうか?

先ほどと同じように、日本と海外の個人年金の違いを見ていきましょう。こちらでも海外は香港と仮定しています。

共通の条件は

・35歳男性

・一括払いで生涯終身年金に加入

・1,000万円を預けている

としました。

[日本の個人年金の場合]

65歳から年金を10年間受けとった場合、以下の通りです。

・受取年金総額:1,120万円

・受取年金率:112.0%

・増えた金額:120万円

[香港の個人年金の場合]

65歳から年金を81歳まで16年間受けとった場合、以下の通りです。

・受取年金総額:2,400万円に解約金2,000万円

・受取年金率:約440%

・増えた金額:3,400万円

※終身年金であるため、長生きすると受取り総額が増えます。

貯蓄型保険の事例と同じように、大きな差がつく結果となりました。これが海外居住者の誰もが掴むことが出来る『前髪』なのですが、日本に帰国してしまえばチャンスを逃してしまいますので、海外居住中にチャンスの女神の前髪を掴んでおきましょうね。

複利の力はまるで漢方

1年や2年では結果が分かりにくいですが、『複利』運用で、毎年確定した成果を再投資すると、じっくりと資産が増えていきます。まるで漢方のように、じわじわと効果が表れていくでしょう。海外の投資プランだと複利の効果も大きいです。

時代は変わった。次はあなたが変わる番

私たちInsurance110(ワンテン)は世界基準の資産形成プラットフォームを提供する企業として運用の出口までサポートします。

4,000名のサポート実績があり、顧客満足度97%を誇ります。香港ではグループ企業の創業から20年経っており、世界8拠点(香港、アメリカ、中国、台湾、シンガポール、タイ、フィリピン、日本)で活躍しています。

スタッフは7割が日本人なので、海外の資産運用に悩んだらぜひ日本語でご連絡いただけたら幸いです。

海外赴任中は海外資産運用のメリットを活かそう

なぜ海外で投資をした方がいいのかを解説しました。

駐在員として海外で働いているときは、日本に居住しているときよりも給与が多いです。また海外居住中には海外の保険商品に投資ができたり、銀行口座の開設ができたりとメリットがあります。

ぜひチャンスの女神の前髪を掴んで、資産を増やしていきましょう。

iDeCo /NISA ・年金セミナー開催中

Insurance110では世界各地に拠点があります。

各国に滞在する日本人ファイナンシャルプランナーが、海外在住時の資産運用に関するセミナーを行なっております。

老後2000万円問題や円安、物価高など家計に直結するニュースや、iDeCo /NISAについても分かりやすく解説いたします。

\お金のプロに相談できる/

無料セミナー予約はこちら