【2024】老後2,000万円問題は嘘・本当?海外駐在中に始められる対策も紹介

2019年、金融庁の発表を発端に「老後2,000万円問題」が話題になりました。

海外在住者・駐在員のなかには「老後2,000万円問題」と耳にして帰国後の生活になんとなく不安を感じる方もいらっしゃるでしょう。もしくは、2,000万円くらいはもう持っているという方も老後資金対策という意味では、振り返っておいた方がよいでしょう。

この記事では老後2,000万円問題について解説し、海外駐在中でも始められる対策も紹介します。

適切な知識と対策で将来への心配や不安を解消していきましょう。

\海外保険 × 資産運用で新たなライフプランをご提案/

Contents

老後2,000万円問題とは?

老後2,000万円問題をひと言で表せば「老後30年間で、生活資金が約2,000万円不足する」という問題です。

2019年に金融庁より発表され、話題になりました。

老後2,000万円問題は次のような世帯をモデルに算出されています。

- 夫65歳以上・妻60歳以上の高齢夫婦世帯

- 夫婦ともに無職

ここからは2,000万円の根拠や問題の背景を解説しますので、「自分はどうか?」と照らし合わせて考えてみてくださいね。

本当に老後2,000万円不足するのか?計算の根拠

まずはなぜ2,000万円なのか、もう少しくわしく見ていきましょう。

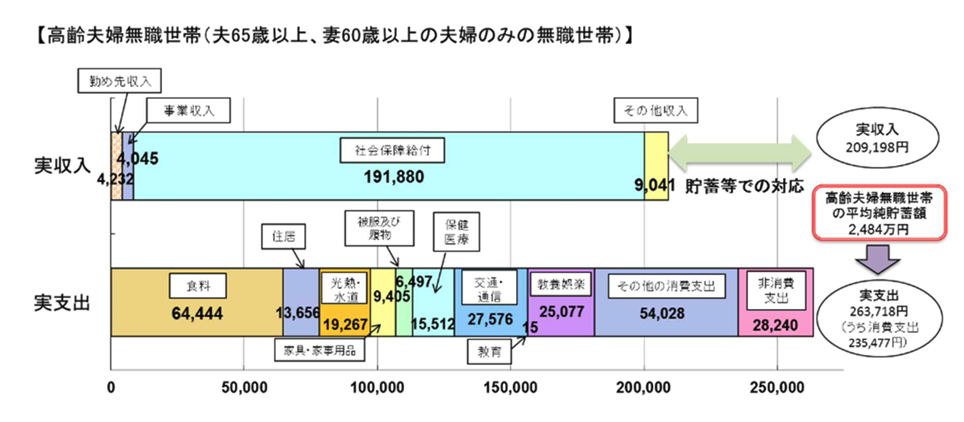

上の図は、老後2,000万円問題のモデルとなる高齢夫婦・無職世帯の1ヵ月の収入と支出を表しています。

- ・実収入:20万9,198円

- ・実支出:26万3,718円

- ・収入ー支出=▲5万4,520円

毎月の生活費は約5万5,000円の赤字となります。

この赤字が30年(夫95歳・妻90歳まで)続くとすると、

▲5万5,000円×360ヵ月(30年)=▲1,980万円でおよそ2,000万円となり、「老後2,000万円問題」といわれるゆえんです。

なお20年(夫85歳・妻80歳まで)で試算すると

▲5万5,000円×240ヵ月(20年)=▲1,320万円です。

ただし、この老後2,000万円問題には気をつけたい点が2つあります。

まず注目すべきは上図の右のほうにある「高齢夫婦無職世帯の平均純貯蓄額2,484万円」です。

つまり老後の30年間で約2,000万円の生活費が不足するといっても、貯蓄の取り崩しでまかなえる範囲だと示されています。

次に、老後2,000万円問題は2017年のデータを用いて試算されている点です。

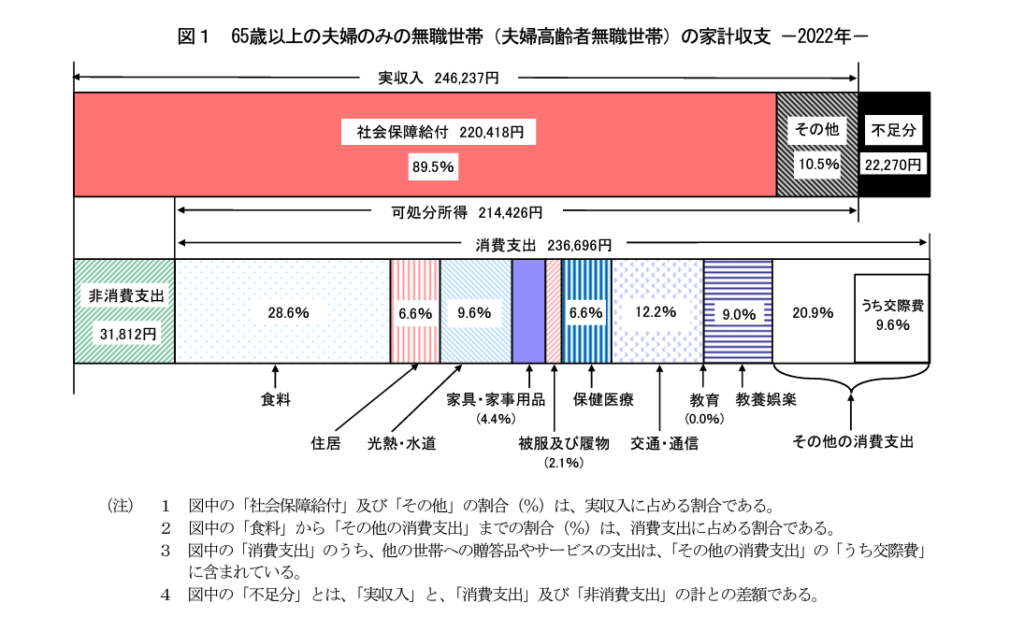

参考までに2022年のデータを見てみましょう。

老後2,000万円問題と同じ高齢夫婦・無職世帯ですが、不足額は2万2,270円と書かれています。

約2万2,000円の赤字(取り崩し)が30年続くとすると、トータルの赤字は792万円。老後2,000万円問題は2022年には「老後800万円問題」となっています。

このように毎年の調査結果によって数字が変化するため、「2,000万円」はあくまで参考程度と捉えたほうが良いでしょう。センセーショナルな情報に踊らされるのではなく、「自分自身はどうなのか」を考えることが大切です。

\海外保険 × 資産運用で新たなライフプランをご提案/

老後2,000万円問題の背景から考えておきたい3つのこと

老後の資金不足が話題になるのは時代的な背景も関係しています。問題の背景から、資産管理・家計管理に大切な視点を3つ紹介します。あなた自身の計画を立てる参考にしてくださいね。

1. 平均寿命が伸びつつある

日本では長寿化が進んでいます。長く生きることは、それだけ生活費も必要だということ。

男女別の平均余命や今のあなた自身の年齢を考慮して、老後の生活において年金以外でまかなうべき金額がどれくらいか見積もっておきましょう。

リタイアまで時間のある現役世代なら投資による資産形成を、リタイア前後であれば保有資産や退職金をふまえた資産管理を検討していきます。

2. 退職金が減少傾向にある

退職金の給付額は近年、減少の傾向にあります。

退職金制度がある企業は徐々に少なくなっており、2018年では全体の約80%まで低下しました。

また定年退職での退職金給付額は平均1,700万円〜2,000万円ほどで、ピーク時のおよそ6〜7割です。

自分はいくら退職金がもらえるのか勤め先に確認すると、老後の計画をより正確に立てやすくなります。

今後の税制改正においては、退職金優遇税制の見直しが検討されているなど、サラリーマンにとって、安定と引き換えに厳しい条件を提示される可能性もあります。

3. 働き方が多様化している

近年は副業・転職・独立が一般的になりつつあります。

退職金制度は勤続年数や雇用形態などで退職金の給付額が大きく変わってくるため、転職者の場合は受け取れる退職金が思ったよりも少なくなってしまうかもしれません。

一方で副業や定年後の継続雇用によって、定年後も収入を得られる機会が増えてきました。

定年退職後も働くかどうか、働くならいくつで完全にリタイアするのかも考えておくと良いでしょう。

\海外保険 × 資産運用で新たなライフプランをご提案/

帰国後の老後資金、2,000万円で足りる?

あなた自身の老後の生活にはいくら必要なのか、まずシミュレーションして金額を把握しておきましょう。必要な貯蓄額をシミュレーションできるサイトを使うと簡単です。

参考サイト:老後資金シミュレーション | JAバンク

参考までに、総務省調査による夫婦2人の世帯と単身世帯(どちらの世帯も65歳以上・無職)の平均収支を下表にまとめておきます。

| 項目 | 夫婦 | 単身 |

|---|---|---|

| 収入 | 24万6,237円 | 13万4,915円 |

| 消費支出 | 23万6,696円 | 14万3,139円 |

| 食料 | 6万7,776円 | 3万7,485円 |

| 住居 | 1万5,578円 | 1万2,746円 |

| 光熱・水道 | 2万2,611円 | 1万4,704円 |

| 家具・家事用品 | 1万371円 | 5,956円 |

| 被服および履物 | 5,003円 | 3,150円 |

| 保健医療 | 1万5,681円 | 8,128円 |

| 交通・通信 | 2万8,878円 | 1万4,625円 |

| 教養娯楽 | 2万1,365円 | 1万4,473円 |

| その他 | 4万9,433円 | 3万1,872円 |

| 非消費支出(社会保険料など) | 3万1,812円 | 1万2,356円 |

| 支出合計 | 26万8,508円 | 15万5,495円 |

参照:家 計 調 査 報 告 家計収支編

老後の生活費・不足額は各々の収入・支出の状況やライフスタイル等によって大きく異なります。少し手間がかかりますが、ぜひあなた自身の数値を当てはめて試算してみてください。

シミュレーションをおこなったうえで、次のような対策を検討しましょう。

- ・収入を増やす(継続雇用など)

- ・支出を減らす(生活費の見直しなど)

- ・投資でふやす(次章)

海外駐在中でもできる老後資金不足への備え

老後の資金不足には投資で備えるのも一手段です。なかでも比較的リスクを抑えて運用できる積立投資がおすすめです。

ところが海外駐在員は日本の証券会社では取引できない・取引が制限される可能性があります。

ここでは駐在員でも取り組みやすい運用方法であるiDeCoと海外貯蓄保険について紹介します。

iDeCo

iDeCoは年金制度の一種です。

自分で決めた額を自分で積立・運用して老後の資産をつくっていきます。

積立・運用した資産は原則として60歳になるまでは引き出せません。

iDeCoには60歳未満の厚生年金の被保険者(サラリーマン)で、勤め先で企業型確定拠出年金に加入していなければ加入できます。

月々の積立額は5,000円から1,000円単位で設定でき、投資信託や生命保険などで運用していきます。なお月々の積立額の上限は加入している年金タイプなどにより人それぞれ異なるため、iDeCoの公式サイトでシミュレーションしてみると良いでしょう。

iDeCo公式サイト:個人型確定拠出年金(iDeCo)加入までには

海外積立投資(海外の貯蓄型保険を含む)

海外在住の日本人向け金融サービス・保険を利用する手もあります。

貯蓄型保険とは、終身保険や養老保険などのように満期時に満期保険金を受け取れる保険です。

海外の貯蓄型保険の特徴は利回りの高さと、海外資金管理の確実性です。

日本では長年ゼロ金利が続き、貯蓄型生命保険での高利回りはあまり期待できません。むしろ買わない方がいい商品もあるのも事実です。

一方で海外の貯蓄型保険のなかには、たとえば20年満期で元本160%を確保したうえで、運用状況によってはさらなる上乗せが期待できるものも。

ただし満期を迎える前に積立をやめた場合など、条件によっては元本を確保できない商品もあります。利用する場合は取り扱う会社によく確認しましょう。

他の、株や投資信託などの金融商品もありますが、仮に将来日本でお金を引き出す、使うことを想定しているのであれば、ご家族のことや、確実に資金を受け取るという意味では海外保険に強みがあると考えています。

まとめ

老後2,000万円問題は65歳以上の無職・夫婦世帯をモデルに不足額を試算したものであり、誰もが2,000万円不足するとは限りません。

しかし長寿化が進む日本では、老後の資金不足は多くの人が直面する問題でしょう。

まずは帰国後(老後)に必要な資金のシミュレーションが大切です。

そのうえで「適切な資産運用の方法がわからない」、「自分が駐在している国での資産運用事情をくわしく知りたい」といったお困りごとがあれば、110 Financial Supportへご相談ください。

あなたの資産状況や海外情勢などをふまえて、適切な運用プランをご提案いたします。

\海外保険 × 資産運用で新たなライフプランをご提案/

海外在住者のためのマネーセミナー開催中

Insurance110では世界各地に拠点があります。

各国に滞在する日本人ファイナンシャルプランナーが、海外在住時の資産運用に関するセミナーを行なっております。

老後2000万円問題や円安、物価高など家計に直結するニュースについても分かりやすく解説いたします。

\お金のプロに相談できる/

無料セミナー予約はこちら