分かっちゃいるけど再確認! 今、繰上返済するべきでない理由を事例と共に解説します

住宅を購入した場合、早くローンの支払いを終わらせるために繰り上げ返済を検討する方がいらっしゃるのではないでしょうか。

FPの観点では「今現在は繰り上げ返済はやらないほうがよい」と考えています。

なぜ住宅ローンの繰り上げ返済をしない方が良いのか、事例を用いてご説明します。

なぜ繰り上げ返済をおすすめしないのか

冒頭でもお伝えした通り、繰り上げ返済はしない方が良いと考えています。その理由は今はゼロ金利だからです。

現状では繰り上げ返済のメリットを感じられないので、十分に生かした方が良いと考えています。

それでは金利が0.6%と3.8%の2つのパターンを比較していきましょう。

シミュレーション①金利0.6%の場合

ここからは具体的な事例を用いてご説明します。

3,500万円の住宅を購入しました。手元に200万あったので、この200万円を繰り上げ返済に回したとします。

本来ならば、家を買ってすぐ繰り上げ返済にお金を回すことはありえません。そのお金は頭金として使う場合がほとんどだからです。便宜上わかりやすくするため、住宅購入後すぐ繰り上げ返済に200万円使うと仮定して話を進めていきます。

住宅購入費として、3,500万円借りました。金利は35年固定で0.6%です。ここに団体信用生命保険という保険のサービスがついてくるので、ほとんど金利はないようなものですね。

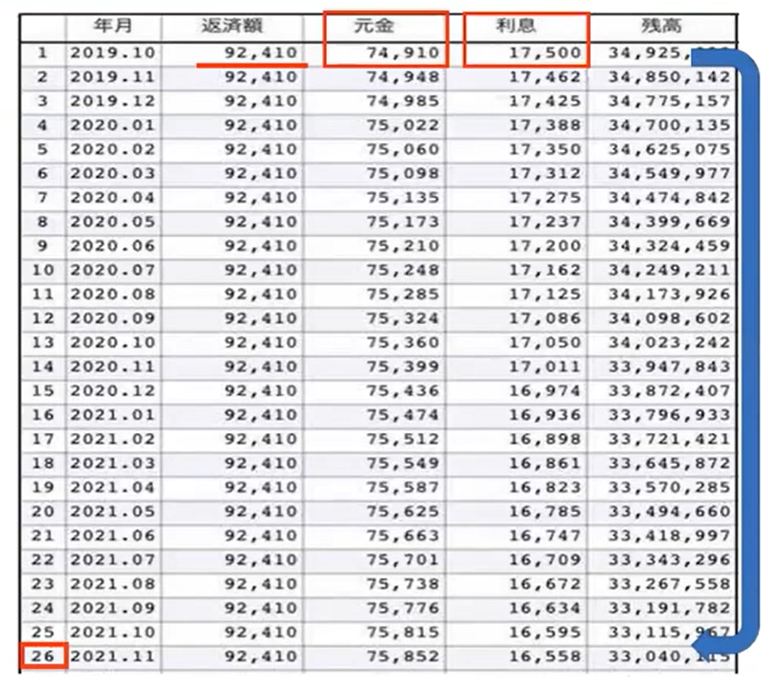

次に下の図を見てください。

こちらは3,500万円を借りた時の支払い明細書です。返済額の欄にある92,410円というのは毎月返済していく金額だと思ってください。

92,410円をずっと35年間払っていくイメージです。年間でみると111万円、これに35年間支払いが続いていきます。

毎月の支払いが92,410円ですが、35年間で支払うのは総額3,880万円です。

92,000円×12か月×35年間で3,880万円。つまり3,500万円借りて3,880万円返すことになるので、380万円が利息と思ってください。この380万円の利息を高いと思うのか、少ないと思うのかは人それぞれでしょう。

では図に戻ります。2019.10の欄を見てください。返済額の92,410円のうち、74,910円が元金、利息は17,000円が利息です。

つまり92,410円のうちの17,000円が銀行に支払ってるお金だと思ってください。

「92,410円のうち、17,000円も手数料を払うの!?」という感覚なのか、「たった17,000円しか払わなくていいんだ」と思うのかは人それぞれでしょう。

返済額の92,410円は26ヶ月まで変わりません。ところが元金に回るお金は74,910円を皮切りにどんどん増えています。2019.10では74,910円だったのが、26か月後には75,852円になっていますね。

そのかわり利息に払う金額は17,500円だったのが16,558円と減っています。

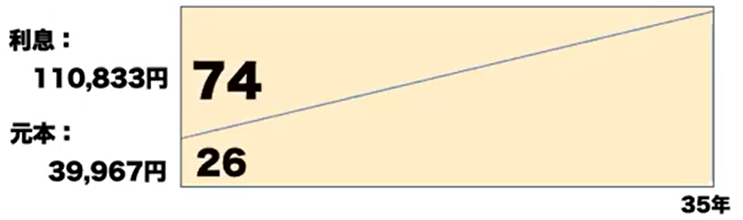

イメージとしてはこの図を参考にしてください。

最初はこの92,410円のうちの74,910円が元金で17,500円は銀行に払うお金です。この銀行に払うお金が年数がたつにつれて、どんどん減っていきます。これが住宅ローンの仕組みです。

住宅ローンの支払いが始まった時点では、元本と利息の割合は8:2になっています。92,410円払ってるうちの20%が銀行に支払い、80%は住宅の返済に回ってると考えてください。

それでは本題となりますが、3,500万円の住宅ローンから、200万円を繰り上げ返済するとします。3,500万円から200万円を差し引いた3,300万円に一番近いところを探してください。

200万円を返済に充てることで、26ヶ月分、つまり35年ローンが2年早い33年で終わる計算になりました。200万円で2年の支払期間短縮ができそうです。

シミュレーション②金利3.8%の場合

次に金利を変更して比較をします。

今から30年前の住宅ローンの金利は、3.8%ほどありました。3,500万円の住宅ローンを金利3.8%で組むと、月々150,800円支払うことになります。

先ほどは年間の支払額が111万円だったのが、181万円と1.5倍以上増えました。トータルでの払込金額は6,334万円になります。

金利0.6%の計算では利息の支払分で350万円ぐらいでした。今回の計算では2,800万円ぐらいを利息で支払う必要があります。

では支払いの内訳を見てみましょう。

先ほどは元本と利息の割合は8:2でした。今回はおおよそ7:3と逆転しています。

2019.10の欄を見てください。月の返済額は約15万円です。15万円のうちの11万円以上は利息として銀行に払わなければなりません。

この時代に繰り上げ返済をしたらどうなるでしょうか。

先ほどと同じ条件の200万円を繰り上げ返済に充てるとします。金利0.6%で繰り上げ返済した場合、26ヶ月返済時期を早められました。金利3.8%ではなんと46か月も返済を早められることになります。

まとめ

なぜ今は繰り上げ返済をおすすめしないのかを解説しました。

0.6%の金利で3,500万円借りた場合、支払い総額は3,880万円です。金利は380万円ほどになります。

一方、30年前の金利3.8%の時代に同じ条件で住宅ローンを組んだ場合、総支払金額は6,334万円と大きな差が生じました。

繰り上げ返済に200万円を充てると、金利0.6%の場合は26か月返済を早められます。金利が3.8%の場合はなんと46か月も短縮できる計算になりました。

繰り上げ返済は金利が高ければ高いほど効果を発揮するといえます。

現在のゼロ金利時代では繰り上げ返済のメリットは薄れてしまうので、資産運用など他の使い途にお金を使われてはいかがでしょうか。

海外在住者のためのマネーセミナー開催中

Insurance110では世界各地に拠点があります。

各国に滞在する日本人ファイナンシャルプランナーが、海外在住時の資産運用に関するセミナーを行なっております。

老後2000万円問題や円安、物価高など家計に直結するニュースについても分かりやすく解説いたします。

\お金のプロに相談できる/

無料セミナー予約はこちら