40~50代の方向け、月6~7万円で始める貯蓄型保険紹介

40~50代の方向け、月6~7万円で始める貯蓄型保険紹介

目次

①はじめに

②終身年金のメリット・デメリット

③年金保険のメリット・デメリット

④ 養老保険のメリット・デメリット

⑤どれくらい増えるんだろう?シミュレーショングラフで試算

⑥まとめ

はじめに

40代・50代は、ライフサイクルの変化や老後に向けた準備などで、なにかと万が一の保障と貯蓄が気になる世代です。今回は、まず、40・50代の海外駐在員の方々におすすめの貯蓄型保険の種類を、メリット・デメリットと共にご説明し、そして、低額(月SGD 800 (約64,000円))の保険料を想定した保険を、グラフを用いてご紹介します。

おすすめの貯蓄型保険

万一の保障と老後の貯蓄が気になる40・50代の海外駐在員の方々におすすめの保険は、「終身年金」、「年金保険」、「養老保険」の3つです。

終身年金

-メリット

○保障が一生涯続く

終身保険は、その名の通り一生涯保障してくれる生命保険です。解約しない限りは、契約を更新する必要がありません。貯蓄型保険の中でも、死亡保障に重点が置かれる傾向にあります。

○解約時に解約返戻金が受け取れる

終身保険も、貯蓄型の生命保険なので、解約した場合には解約返戻金を受け取ることができます。万一の保障に備えつつ、高い金利の下で運用することで資産を貯蓄することもできます。

○相続税の節税対策になる

死亡保険金は相続財産には含まれず、「みなし相続財産」と考えられています。故に、「500万円×法定相続人」分の控除枠が設定されており、受け取った死亡保険金が非課税枠の範囲内であれば、その保険金には相続税がかかりません。そのため、終身保険を利用することで、相続にかかる相続税をかなり少なくすることができます。

-デメリット

○早期に解約すると解約返戻金が保険料総額を下回る

解約返戻金は、契約後時間が経過しないと保険料総額を下回ることが多くなっています。故に、契約時に返戻金が保険料総額を上回るタイミングをしっかりと確認しておく必要があります。

○保険料が比較的高額

一生涯の保障や将来のための貯蓄という側面を持っているため、終身保険は、定期(掛捨て)保険と比べて保険料が高額です。毎月の保険料は数万円になるのが一般的なため、ある程度収入に余裕がないと契約をお勧めできない商品でもあります。

年金保険

年金保険とは、契約時に設定した満期を過ぎると、一定期間或いは一生涯年金を受け取ることができる貯蓄型保険です。保険料払い込み期間は、通常定年の60歳頃までとされ、保険期間中に年金受取人が亡くなった場合などにはそれまでに払い込まれた保険金が、遺族に死亡給付金という形で支払われます。

-メリット

○節税対策になる

年金保険の保険料として支払った金額は、そのまま所得控除の対象になるため、節税対策になると言えます。また、年間5万6千円以上の保険料を払い込んでいれば住民税において2万8千円の控除を受けることができます。

○確実に継続できる

保険料の支払い方法を、指定口座からの引き落としとすることで、貯蓄の意識なく確実に継続して貯蓄することができます。自力での長期貯蓄は難しいと言われますが、こうすることで無意識にお金を貯めることができます。

-デメリット

○利率は比較的低い

年金保険は、他の貯蓄型保険と比べて適用される利率は低く設定されています。それゆえ、保障よりも貯蓄の側面に注目したい方は注意する必要があります。

○インフレに弱い

定額の個人年金保険は固定金利で契約されるため、インフレに対応できないというデメリットがあります。インフレとは物価が上昇することを言いますが、固定金利の場合は、物価の上下にかかわらず受け取る金利は変わらないからです。

養老保険

養老保険とは、主に老後の貯蓄を目的とした貯蓄型生命保険の一つです。契約時に、満期を設定し、その満期を迎えると満期保険金を受け取ることができます。被保険者が契約期間内に万が一死亡した場合には、死亡保険金が支払われます。

-メリット

○満期を自由に設定できる

養老保険は、契約時に契約者それぞれの貯蓄目的に合わせて、満期を設定できます。そのため、具体的かつ詳細な将来設計をするうえでの一つの方法として確実性が高く、人気の高い商品となっています。

○貯蓄性の高さ

契約時に満期保険金を決め、それに合わせて保険料を支払っていくため、養老保険は貯蓄型保険の中でも最も貯蓄性の高い保険となっています。

○高い解約返戻金

満期前でも比較的高い返戻金を受け取ることができます。もちろん満期前なので、満期受取金と比べると低くはなりますが、他の貯蓄型保険と比べても見直しがしやすい保険となっています。

-デメリット

○保険料が比較的高額

一生涯の保障や将来のための貯蓄という側面を持っているため、終身保険は、定期(掛捨て)保険と比べて保険料が高額です。契約者それぞれの貯蓄目標額にもよりますが、毎月の保険料は数万円になるのが一般的なため、ある程度収入に余裕がないと契約をお勧めできない商品でもあります。

○更新ができない

養老保険は、更新ができず、満期を過ぎると死亡保障が亡くなります。継続して保障が必要な場合には、新しく契約する必要があります。満期時の年齢や健康状態によって、契約できない可能性もあるので、早い段階から定期保険や終身保険に加入するなどの対策がおすすめです。

それぞれの貯蓄型保険をシミュレーショングラフで解説

上でそれぞれの貯蓄型保険について、メリット・デメリットを踏まえつつご説明しました。以下では、実際のプランをもとにしたグラフを見て、月SGD 800(月約6万4千円)で5年払いの支払いをしたときに受取金額がどのくらいになるのかを見ていきたいと思います。

※以下のグラフはすべて、45歳の男性(非喫煙者)を想定したプランをもとにしています。

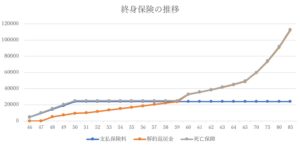

○終身保険

縦軸がSGD(シンガポールドル、1 SGD=約80円)、横軸が契約者の年齢です。支払保険料は、毎月SGD 800(約6万4千円)を5年間かけて支払うので、800×12×5で、支払保険料総額はSGD 48000(約384万円)となります。(以下のグラフも同じ見方です)

グラフを見てわかる通り、解約返戻金と死亡保障はほとんど同じ金額であるということがわかります。また、少しわかりにくいですが、死亡保障は契約1年目から、解約返戻金は契約以降15年目(60歳時点)から、支払保険料総額を上回ります。

日本人の平均寿命は、2018年に発表されたデータに基づくと、男性が81歳となっており、その時点での解約返戻金及び死亡保障金額を見てみると、支払保険料のほとんど4倍となっており、貯蓄としても保障としても申し分ない金額になるかと思います。

また、数値でいうと、支払保険料の総額SGD 48000(約384万円)に対する解約返戻金及び死亡保障金額は、60歳時点で約SGD 65000(約520万円)、70歳時点で約SGD 120000(約960万円)、80歳時点で約SGD 180000(約1440万円)となっており、老後の受け取り時には支払った保険料の何倍にもなった金額を手にすることができます。

なお、グラフは85歳時点で終わっていますが、それ以上に長生きすればその分解約返戻金及び死亡保障の金額も上昇していきます。

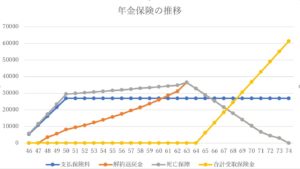

○年金保険

こちらは、年金保険の推移となっています。年金保険は、終身保険・養老保険と違って、65歳時点から年金として少しずつ受け取るため、「合計受け取り保険金」のデータを追加しています。

解約返戻金は、先ほど同様十数年経過しないと支払保険料を上回りませんが、死亡保障は1年目から黒字となっています。グラフを見て唯一気になる点として、67歳頃時点で、支払保険料が解約返戻金も死亡保障も上回っているように見えますが、これは、65歳時点から年金の受給を開始したためであるので、最終的な受取金額が支払保険料を下回ることはありません。

また、年金受け取り期間中に被保険者が死亡してしまった場合、一般的には遺族が残りの保障期間に対応する年金又は一時金を受け取ることができます。

数値でいうと、支払保険料の総額SGD 48000に対する解約返戻金及び死亡保障金額は、60歳時点で約SGD 45000~60000(約360~480万円)、65歳時点で約SGD 60000(約480万円)、70歳時点で約SGD 25000(約200万円)となっています。

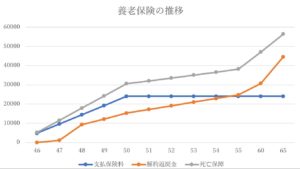

○養老保険

こちらは、養老保険の推移です。グラフでは55歳以降は一目盛5年となっています。上2つと比べてわかりやすいかと思いますが、ここでもやはり、解約返戻金は、計約後十数年経過しないと元本割れしてしまうので、注意が必要です。

数値でいうと、支払保険料の総額SGD 48000に対する65歳時点の解約返戻金は約SGD 87000(約696万円)、死亡保障金額は約SGD110000(約880万円)となっています。

この数値を見る限り、上2つと比べて見劣りすると感じる方もいるかもしれませんが、あくまで65歳時点で受け取ることができる金額としては一番多くなっています。

まとめ

上で見ていただいたように、各貯蓄型保険には、それぞれの特徴があり、選ぶ際はご自身の貯蓄目的に沿ったものを慎重に選択する必要があります。最後に、この記事で参考にしたプランはあくまでたくさんあるうちの一つにすぎません。お選びになる際の参考程度にしていただければ幸いです。

iDeCo /NISA ・年金セミナー開催中

Insurance110では世界各地に拠点があります。

各国に滞在する日本人ファイナンシャルプランナーが、海外在住時の資産運用に関するセミナーを行なっております。

老後2000万円問題や円安、物価高など家計に直結するニュースや、iDeCo /NISAについても分かりやすく解説いたします。

\お金のプロに相談できる/

無料セミナー予約はこちら