堅実投資7つのステップ第5弾 – あなたは平均以上?平均以下?他の人が資産運用にかけるお金の集計結果を発表します

これまでの動画では資産運用や外貨運用の重要性をお伝えしてきました。「貯めてきたお金を資産運用に回して有効活用しよう」と思われた人もいるのではないでしょうか。しかしはじめての資産運用はわからないことが多いもの。資産運用をしている人がどのように運用しているのか気になりますよね。

今回は集計データを使って、他の人が資産運用にどれくらいの予算をあてているのか紹介します。また支払い方法別の事例を用いて、どれくらいの返戻率があるのか比較しているので、こちらも参考にしてください。

Contents

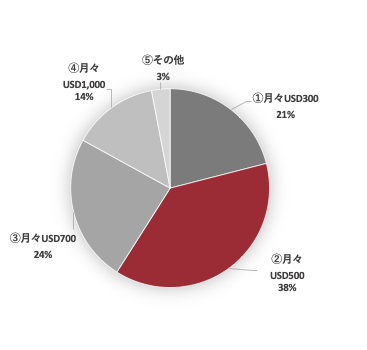

海外資産運用にかける金額(毎月投資の場合)

毎月投資した場合の事例を見ていきましょう。いわゆる『ドルコスト平均法』を使った資産運用です。

月払いの集計結果は以下の割合でした。

①月々USD300:21%

②月々USD500:38%

③月々USD700:24%

④月々USD1,000:14%

⑤それ以上:3%

最も多い月払いの金額はUSD500の38%でした。資産運用の投資金額は最低USD100前後が目安になっています。

なぜまとまったお金があるのに、わざわざ積立をする必要があるのか?

ということですが、

『積立て ✕ ドルコスト平均法 ✕ 世界へ投資』は資産運用の基本となります。

更に、為替のタイミングや、毎月一定額を感情抜きに買い入れるためのトレーニングなど。資産形成の土台部分をしっかりと積み上げていくことに繋がります。

積立の仕方は簡単。

①香港の銀行口座引き落とし

②海外のクレジットカード払い

③日本のクレジットカード払い

など、有効な通貨で積立を開始しましょう。

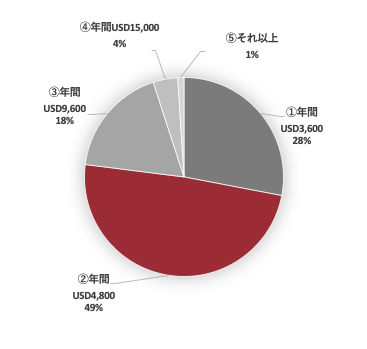

海外資産運用にかける金額(年間投資の場合)

年間投資は毎月引き落としされるよりも、ボーナスや海外勤務で貯まった外貨など、お金が貯まったときに払いたい人向けです。

年払いの集計結果は以下の割合でした。

①年間USD3,600:28%

②年間USD4,800:49%

③年間USD9,600:18%

④年間USD15,000:4%

⑤それ以上:1%

最も多い年払いの金額はUSD4,800の49%でした。日本円だとおよそ50万円くらいになります。最低投資金額の目安はUSD2,400前後です。

海外での駐在期間の目安が何年なのか?今後何年間払い続けられるのか?という支払期間を考えること。 また、例えば65歳の時点でいくらあればうれしいのかなどの目安がわかれば、投資金額が決められるでしょう。

どちらにしても、大事なのは『出口のタイミング』をしっかりと意識しておくことです。

海外資産運用にかける金額(一括投資の場合)

海外生活中に貯まったお金を投資に使いたい場合、一括投資を選ばれる人は非常に多いです。現在手元にあるお金で一括投資をしたあとに、毎月または毎年積み立てる両建てで運用する人もいます。

一括払いの集計結果は以下の割合でした。

①一括USD10,000以上USD50,000未満:33%

②一括USD50,000以上USD99,999未満:48%

③一括USD100,000以上:10%

④それ以上:9%

一括投資金額における平均値はUSD50,000前後が多いです。海外で働きはじめの1年から2年目くらいで投資商品を購入し、、帰国間際の4年から5年くらいでもう1件追加契約をして帰国される方も多いです。

1度目の駐在中に、海外での資産運用をせずに帰任して後悔してしまい、2度目の海外駐在では赴任後すぐに検討を開始しました!と言われる方もいらっしゃいました。

投資額と運用期間の平均値はいくつ?

これまでご紹介した月払い、年払い、一括払いの投資額を平均すると以下になります。

平均投資額

・毎月積立て投資:USD606

・毎年積立て投資:USD6,188

・一括投資:USD50,000

これらの金額は、あくまでも平均値ですので、参考にして頂くことは良いのですが、あくまでも他の家庭の話ですので、最終的にはコンサルタントにてヒアリングの上、無理なく無駄なく『堅実な投資』『堅実な運用』を見つけてまいりましょう。

次に『運用の出口のタイミング』についての纏めとなりますが、どのくらいの期間、運用しておきたいのか?聞き取りをしたデータの平均値は以下になります。

平均運用期間

・寝かす期間:15年(目的による)

集計値はあくまでも平均値です。数字に縛られないでください。ご自身のライフプランをベースに設定することが重要です。

では、これまで集計してきた平均値で運用した場合どうなるか? を、元本確保型の保険商品に投資したものと仮定して見ていきましょう。

<事例>毎月積立て(貯蓄重視型保険プラン)

毎月の積立てでどれくらいのリターンが得られるのかをシミュレーションしました。以下の条件で運用すると仮定した場合、どのようになるのか見ていきましょう。

【運用条件】

・40歳スタート

・毎月USD606積立て

・10年間支払い

・支払い総額USD72,720

結果は15年で140%、20年で197%になります。20年間運用するとおよそ2倍になると試算されました。

海外の保険会社は時代の流れによって保険会社がポートフォリオを変更するのが特徴です。例えば株価が下がっていれば保守型の運用に切り替え、資産を守ります。逆にリスクオンと判断した際には成長型の運用に切り替え、株式などの比率を増やして資産の拡大に努めるのです。

個人ではできない何十兆円ものお金を動かす中で、資産の最大化を目指すポートフォリオの構築に励んでいます。資産を安定的に効率よく増やすには検討しても良いでしょう。

ただし、弱点としては、短期の出口(3年、5年など)を設定する場合には、今回ご紹介しているプランは適さないので、別のプランをご選択頂くことになります。

<事例>毎年積立て(貯蓄重視型保険プラン)

次は年払いを見ていきましょう。以下の条件でシミュレーションしました。

【運用条件】

・40歳スタート

・年間USD6,188積立て

・5年間支払い

・支払い総額USD30,900

15年で170%、20年で240%と増加する試算になりました。こちらもポートフォリオは保険会社が変更するので、投資家側は特にすることがありません。手間をかけず安定的に堅実運用ができるメリットがあります。

<事例>一括払い(貯蓄重視型保険プラン)

最後に一括払いです。条件は以下になります。

【運用条件】

・40歳スタート

・支払い総額USD50,000

これまでの支払い方法の中で運用効率がよいのが一括払いです。返戻率は毎年払いよりさらに良く、15年で192%、20年で248%と試算されました。リターンが最も大きくなりやすいのが特徴です。

しかし注意点もあります。一括払いは一度に全額支払うため、為替の変動により返戻率が変動する可能性があります。また、目標金額に対して一括資金だけだと不十分なことも多いため、毎月払いや毎年払いと併用し、為替リスクの分散と、毎月シッカリと土台作り運用をすると良いでしょう。

海外在住者がやってる資産運用の集計結果はあくまでも目安

お金のことについては、普段なかなか本音を聞き辛い『他の人の運用額』。今回は、いくら支払いどのように資産運用を行っているのか、また事例をもとに将来の受取額はいくらになりそうなのかをシミュレーションしてみました。

結論としては・・・10家族あれば、10家族の生活スタイル、家族のスタイルがあり、そもそも平均値を出すことに意味はないのではないかと思っておりましたが、ご面談させて頂くタイミングで、必ず頂くご質問なので、今回改めてまとめさせて頂きました。

ですので、他者の平均値を気にする必要は一切ありません。繰り返しになりますが、相談者それぞれの家族構成や人生プランは異なります。自分に合った投資金額の設定や、プラン構成を探し出すことが重要です。

海外に投資のプラットフォームを持つことは、資産運用の軸をつくる土台になります。保険会社は安定した世界でも最大級の機関投資家といえるので、資産運用に興味がある人は相談されてみてはいかがでしょうか。弊社でも主要な国でのご相談、オンラインでのご相談を受け付けておりますので、まずはお試しください。

海外在住者のためのマネーセミナー開催中

Insurance110では世界各地に拠点があります。

各国に滞在する日本人ファイナンシャルプランナーが、海外在住時の資産運用に関するセミナーを行なっております。

老後2000万円問題や円安、物価高など家計に直結するニュースについても分かりやすく解説いたします。

\お金のプロに相談できる/

無料セミナー予約はこちら